LA ADECUACION A LA LEY DE CLARIN Y LA SITUACION DE LAS TELEFONICAS

La historia desconocida del plan de adecuación al

que se resignó Clarín por temor a la tasación. Ralph Booth y el Fondo

Fontinalis adquirirían la mayoría de Cablevisión. El latino diferente,

David Martínez, su fondo Fintech y la oferta por Telecom. El combate de

Magnetto con Paka-Paka. Reunión de directorio viernes y domingo a la

tarde, los planes de adecuación aún no aprobados y el camino a la

convergencia. El mito de la independencia del regulador y los cuatro

números de la quiniela de yapa.

Por Horacio Verbitsky

Por Horacio Verbitsky

La adecuación voluntaria a los topes e incompatibilidades de la ley

audiovisual 26.522, ofrecida el lunes 4 por el Grupo Clarín, copia la

que entregó en diciembre pasado el accionista minoritario de

Cablevisión, Fintech Advisory Inc, un fondo de inversión del estado

franco de Delaware, en los Estados Unidos, registrado como sociedad

extranjera ante la Inspección General de Justicia. Su representante es

el mexicano que reside entre Londres y Nueva York, David Martínez. Esta

semana se supo que Fintech también tiene una opción de compra por la

parte del paquete accionario de Telecom que la matriz italiana decidió

poner en venta para conjurar su déficit y que, sumado a las acciones que

ya tiene, le daría el control de la empresa en la Argentina. Durante

una audiencia con Martín Sabbatella, presidente de la Autoridad Federal

de aplicación de la ley (AFSCA), Martínez explicó que si se concretara

su opción de compra por Telecom, se desprendería de sus acciones en

Cablevisión o en las operadoras que la sucedieran, para atenerse al

régimen de incompatibilidades que marca la ley y que impiden que un

licenciatario de servicios públicos y sobre todo de telefonía lo sea

también de sistemas de comunicación audiovisual. El 5 de diciembre de

2012, dos días antes de que venciera el último plazo para las propuestas

de adecuación voluntaria, que el Grupo Clarín decidió desconocer,

Fintech dirigió una consulta a al AFSCA, como socio minoritario con una

participación no controlante en Cablevisión interesado en proteger sus

intereses. Reconoció que Cablevisión y el Grupo Clarín excedían el

número de licencias admitido por el artículo 45 de la ley e inquirió

sobre la viabilidad de cinco puntos:

1. que el Grupo Clarín vendiera su 60 por ciento en Cablevisión a terceros no vinculados, para evitar los incumplimientos a la normativa;

2. que se autorice la fusión de distintas licencias y se otorguen extensiones, afectando a esas extensiones los bienes afectados a las licencias que se desistirían, y que se transfirieran a terceros las licencias o el fondo de comercio de aquellas licencias que, luego de las operaciones anteriores, excedieran del cupo permitido;

3. que para computar el 35 por ciento de la proporción de mercado admisible, se consideren todos los servicios de televisión por suscripción a nivel nacional, por cualquier soporte que fuera, incluyendo televisión abierta digital, satélite o cable;

4. que se exceptúen de impuestos, tasas y gravámenes las operaciones necesarias para la adecuación;

5. que se acepten todas las reorganizaciones societarias previas o necesarias para la adecuación, por el procedimiento de tracto abreviado, y que

6. se garantice el derecho de propiedad de la sociedad sobre su red, para mantener la continuidad de la prestación de los servicios de telecomunicaciones.

Además planteó diez temas a resolver en la homologación judicial del posible acuerdo:

1. Fusión entre Cablevisión y Multicanal. Que todos los organismos regulatorios convaliden las resoluciones previas del COMFER, la Comisión Nacional de la Competencia, la Secretaría de Comercio y el Ministerio de Economía. La AFSCA dijo No, ya que la fusión no incide en el cálculo de licencias admitidas por la ley.

2. Precio. Derogación de las resoluciones que fijaron en 109 pesos mensuales el precio máximo del abono, eliminación de las diversas multas aplicadas por Comercio Interior y Lealtad Comercial y archivo de la investigación por colusión iniciada por la Comisión Nacional de Defensa de la Competencia. No.

3. Telecomunicaciones. Restitución de la licencia de Fibertel para Internet y de las autorizaciones para prestar el servicio universal, con otorgamiento de numeración de telefonía e interconexión con las telefónicas. No, porque eso no concierne a la AFSCA.

4. Grilla. No incrementar el número de señales obligatorias. No.

5. Licencias. Propuso desistir de 77 licencias y pidió que se aceptaran los criterios de fusión y extensión de licencias de Cablevisión. No, dado que Cablevisión posee 237 licencias, muy por encima de lo autorizado.

6. Cuota de mercado. Que el cálculo del 35 por ciento para servicios de televisión por suscripción se hiciera sobre 10 millones de abonados, y no sobre la base actual de 8,8 millones. Eso incrementaría la porción permitida de 2,8 a 3,5 millones de abonados. No.

7. Aspectos técnicos. Aprobar el uso de un cabezal para varias licencias y retransmitir desde hubs; aprobar la norma NTSC. Reconocer el criterio de red única para prestar todos los servicios, desde televisión e Internet, hasta telefonía y valor agregado. Autorizar en todo el país la transmisión de video y datos en el actual espectro 2.5 de microondas (MMDS). No.

8. Importaciones. Liberación de Declaraciones Juradas de Autorización de importaciones para bienes de uso y de capital y mejoras arancelarias como incentivo a la inversión. No.

9. Impuestos. Excepción impositiva para las operaciones de compraventa y la reorganización societaria necesarias para la adecuación. Se aplicaría el mismo criterio que a los demás.

10. Varios. Desestimar y archivar unos setenta sumarios por faltas y renovar como si fueran nuevas todas las licencias, con independencia de su fecha de vencimiento. La respuesta fue que se analizaría caso por caso.

En febrero hubo un segundo non-paper de Fintech, en el que se hizo evidente que no había trabajado sólo Martínez sino también el Grupo Clarín, donde arreciaban las discusiones internas por la intransigencia de su CEO. Solicitó que a las empresas continuadoras de Cablevisión se les reconocieran licencias de telecomunicaciones, algo que no depende de la AFSCA. Otro pedido fue que la señal propia de cable que conservara el Grupo fuera eximida de la obligación de conectar con la cadena nacional. Además insistió con el reconocimiento de las dos prestadoras de servicios de Internet del Grupo Clarín, Prima y Fibertel, pero la Autoridad Federal insistió en que sólo discutiría acerca de la aplicación de la ley audiovisual. Otra pretensión fue que las tres sucesoras de Cablevisión pudieran ofrecer también servicios de Internet, algo que está en discusión en la Secretaría de Comunicaciones. Una precondición de la AFSCA es el desistimiento de todas las acciones judiciales y el cumplimiento de la grilla.

I. Canal 13 de Buenos Aires, Canal 12 de Córdoba, Canal 6 de Bariloche; Radio Mitre, AM y FM de Buenos Aires y Córdoba y la FM de Mendoza; más 24 licencias locales de TV por cable de la actual Cablevisión, en ciudades donde no hay incompatibilidad con la televisión abierta y la señal noticiosa TN.

II. El grueso de las actuales operaciones de Cablevisión y Fibertel, más 24 licencias de cable y la señal porteña Metro. En esa unidad, Fintech conservará el 40 por ciento de las acciones.

III. Tendrá 20 licencias de televisión por cable de la Cablevisión actual.

IV. Las señales audiovisuales Canal 13 satelital, Magazine, Volver, Quiero Música en mi Idioma, Canal Rural, TyC Sports y TyC Max.

V. Las licencias radiales en frecuencia modulada de Tucumán, Bariloche, Bahía Blanca y Santa Fe.

VI. El Canal 7 de Bahía Blanca y el Canal 9 de Mendoza. La reformulación del Grupo alcanzó también al diario. Su editor responsable, Ricardo Kirchbaum, anunció a la redacción que ante “el avance del gobierno sobre los medios críticos” y la merma de circulación y de anunciantes decidieron “profundizar el proceso para la convergencia” del papel y la edición digital y el desarrollo de nuevos medios. Con ese fin informó sobre un nuevo rediseño del diario en papel y una nueva web de noticias y de servicios y de entretenimientos, para “satisfacer intereses más diversos con los nuevos lenguajes visuales, adecuados a los nuevos hábitos y tendencias”. La nueva web “se nutrirá de los contenidos que tienen más repercusión social en las redes”, organizada por áreas en vez de secciones, de acuerdo con las necesidades y preferencias de la audiencia digital. “Toda la redacción trabajará sin importar el soporte final. Los textos podrán ir al diario impreso y luego enriquecerse con videos o audios para la publicación digital o al revés”, para aprovechar mejor los recursos disponibles. No explicó si hubo una negociación previa con los sindicatos que agrupan a sus trabajadores para que acepten “el cambio más importante que hemos emprendido”, una apuesta “en la que se juega la perspectiva laboral de todos”.

Publicado en:

http://www.pagina12.com.ar/diario/elpais/1-233240-2013-11-10.html

1. que el Grupo Clarín vendiera su 60 por ciento en Cablevisión a terceros no vinculados, para evitar los incumplimientos a la normativa;

2. que se autorice la fusión de distintas licencias y se otorguen extensiones, afectando a esas extensiones los bienes afectados a las licencias que se desistirían, y que se transfirieran a terceros las licencias o el fondo de comercio de aquellas licencias que, luego de las operaciones anteriores, excedieran del cupo permitido;

3. que para computar el 35 por ciento de la proporción de mercado admisible, se consideren todos los servicios de televisión por suscripción a nivel nacional, por cualquier soporte que fuera, incluyendo televisión abierta digital, satélite o cable;

4. que se exceptúen de impuestos, tasas y gravámenes las operaciones necesarias para la adecuación;

5. que se acepten todas las reorganizaciones societarias previas o necesarias para la adecuación, por el procedimiento de tracto abreviado, y que

6. se garantice el derecho de propiedad de la sociedad sobre su red, para mantener la continuidad de la prestación de los servicios de telecomunicaciones.

Desde el Central Park

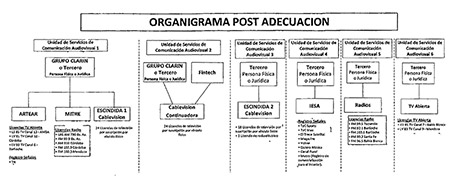

La Dirección de Adecuación y Transferencia de la AFSCA recomendó dar una respuesta afirmativa a la consulta, recordando que la ley también establece cupos de producción nacional y local y la integración de la grilla. El 7 de diciembre, el directorio de la Autoridad aprobó esa respuesta y la envió a Fintech. La grilla fue tema de discusión entre los accionistas. Martínez quiso saber “qué es esa palapala”. Cuando le explicaron que se trataba de la señal infantil Paka-Paka, dijo que le resultaba incomprensible que el Grupo Clarín no accediera a incluirla. Para no ser agresivo explicó que desde su piso frente al Central Park es difícil apreciar esas cuestiones de detalle y sugirió que no justificaban el daño que la compañía estaba sufriendo y el que podría correr en el futuro. “Es que sería una derrota política”, le respondió el contador Héctor Horacio Magnetto. El Grupo Clarín desautorizó la presentación de Martínez en un comunicado. Ya en enero y sin formalidades, Martínez detalló en un non paper los alcances de su propuesta. Dijo que Cablevisión se escindiría y formaría tres sociedades independientes, a las que en forma provisoria identificó como Cablevisión Continuadora, Escindida 1 y Escindida 2. Agregó que el Grupo Clarín sólo conservaría el 60 por ciento de la Escindida 1, que cuenta con 24 licencias en zonas que no se superponen con los servicios de televisión abierta de Artear. Cablevisión Continuadora alcanzaría a 2,8 millones de abonados con sus 24 licencias. Fintech mantendría su 40 por ciento actual y como inversor mayoritario ingresaría el fondo de inversión estadounidense Fontinalis Partners, cuyo principal accionista, Ralph Booth, adquirió hace un año el 9 por ciento del capital del Grupo Clarín que antes perteneció al banco de inversión Goldman Sachs. La Escindida 1, con un 60 por ciento del Grupo Clarín y el resto de otro comprador no identificado, también tendría 24 licencias, pero con un alcance muy inferior, de 424.000 abonados. La Escindida 2, con veinte licencias cubriría 180.000 abonados y pertenecería a varios inversores asociados.Además planteó diez temas a resolver en la homologación judicial del posible acuerdo:

1. Fusión entre Cablevisión y Multicanal. Que todos los organismos regulatorios convaliden las resoluciones previas del COMFER, la Comisión Nacional de la Competencia, la Secretaría de Comercio y el Ministerio de Economía. La AFSCA dijo No, ya que la fusión no incide en el cálculo de licencias admitidas por la ley.

2. Precio. Derogación de las resoluciones que fijaron en 109 pesos mensuales el precio máximo del abono, eliminación de las diversas multas aplicadas por Comercio Interior y Lealtad Comercial y archivo de la investigación por colusión iniciada por la Comisión Nacional de Defensa de la Competencia. No.

3. Telecomunicaciones. Restitución de la licencia de Fibertel para Internet y de las autorizaciones para prestar el servicio universal, con otorgamiento de numeración de telefonía e interconexión con las telefónicas. No, porque eso no concierne a la AFSCA.

4. Grilla. No incrementar el número de señales obligatorias. No.

5. Licencias. Propuso desistir de 77 licencias y pidió que se aceptaran los criterios de fusión y extensión de licencias de Cablevisión. No, dado que Cablevisión posee 237 licencias, muy por encima de lo autorizado.

6. Cuota de mercado. Que el cálculo del 35 por ciento para servicios de televisión por suscripción se hiciera sobre 10 millones de abonados, y no sobre la base actual de 8,8 millones. Eso incrementaría la porción permitida de 2,8 a 3,5 millones de abonados. No.

7. Aspectos técnicos. Aprobar el uso de un cabezal para varias licencias y retransmitir desde hubs; aprobar la norma NTSC. Reconocer el criterio de red única para prestar todos los servicios, desde televisión e Internet, hasta telefonía y valor agregado. Autorizar en todo el país la transmisión de video y datos en el actual espectro 2.5 de microondas (MMDS). No.

8. Importaciones. Liberación de Declaraciones Juradas de Autorización de importaciones para bienes de uso y de capital y mejoras arancelarias como incentivo a la inversión. No.

9. Impuestos. Excepción impositiva para las operaciones de compraventa y la reorganización societaria necesarias para la adecuación. Se aplicaría el mismo criterio que a los demás.

10. Varios. Desestimar y archivar unos setenta sumarios por faltas y renovar como si fueran nuevas todas las licencias, con independencia de su fecha de vencimiento. La respuesta fue que se analizaría caso por caso.

En febrero hubo un segundo non-paper de Fintech, en el que se hizo evidente que no había trabajado sólo Martínez sino también el Grupo Clarín, donde arreciaban las discusiones internas por la intransigencia de su CEO. Solicitó que a las empresas continuadoras de Cablevisión se les reconocieran licencias de telecomunicaciones, algo que no depende de la AFSCA. Otro pedido fue que la señal propia de cable que conservara el Grupo fuera eximida de la obligación de conectar con la cadena nacional. Además insistió con el reconocimiento de las dos prestadoras de servicios de Internet del Grupo Clarín, Prima y Fibertel, pero la Autoridad Federal insistió en que sólo discutiría acerca de la aplicación de la ley audiovisual. Otra pretensión fue que las tres sucesoras de Cablevisión pudieran ofrecer también servicios de Internet, algo que está en discusión en la Secretaría de Comunicaciones. Una precondición de la AFSCA es el desistimiento de todas las acciones judiciales y el cumplimiento de la grilla.

Pánico a la tasación

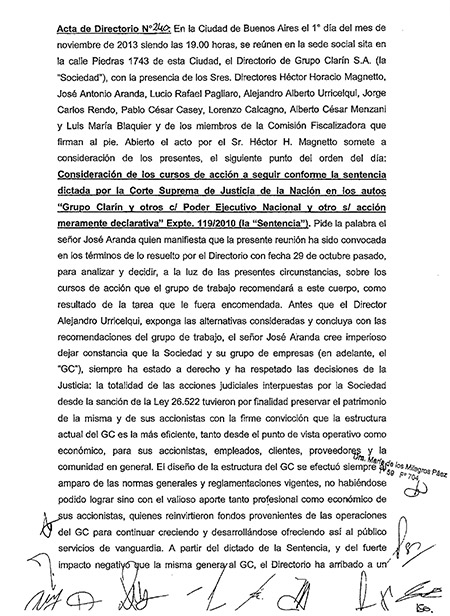

El fallo de la Corte Suprema del martes 29 de octubre dio por vencidos todos los plazos. Para algunos analistas del mercado, la premura con que reaccionó el Grupo Clarín respondió al temor por la adecuación de oficio que Sabbatella inició la mañana del jueves 31 y a su reunión por la tarde con el titular del Tribunal de Tasaciones de la Nación, ingeniero Daniel Martín, y con el viceministro de Economía, Axel Kicillof, para acelerar la tasación de los bienes del Grupo. Si el fallo necrosó en pocas horas un tercio de la capitalización bursátil de Clarín, la tasación podría haberle asestado un golpe letal, cuando se abriera el capítulo de deudas y contingencias, que los conocedores entienden mucho más alto que lo declarado. A las siete de la tarde del viernes 1 de noviembre, en vez de iniciar el fin de semana en sus propiedades de descanso los miembros del directorio se congregaron en la sede de la calle Piedras encabezados por el contador Magnetto y con la asistencia de su sobrino Pablo Casey, José Antonio Aranda, Lucio Pagliaro, Alejandro Urricelqui, Jorge Rendo, el contador Lorenzo Calcagno, el auditor externo Alberto César José Menzani y Luis María Blaquier, sobrino del procesado accionista del Ingenio Ledesma Carlos Pedro Blaquier. El productor agropecuario y ganadero Aranda dijo que Clarín respetaba la ley y las decisiones de la Justicia pero a continuación descalificó el fallo de la Corte como violatorio de la Constitución Nacional y de los tratados internacionales de derechos humanos, de la libertad de expresión, del derecho de propiedad y del ejercicio libre del comercio. Añadió que el Grupo estaba ante el escenario más hostil y adverso imaginable en un país republicano. Luego de afirmar que “no se trata de teatralizar un vacío clamor de victimización” dijo que la ley y “una polémica sentencia” imponían “dividir lo criteriosa y legítimamente unido” y a “vender lo válida y esforzadamente comprado”, con “el objetivo desembozado de acallar voces independientes de quien ejerce el poder político” y “silenciar medios que hoy ejercen periodismo crítico”. Luego de esta lastimera introducción, le cedió la palabra al director financiero del grupo, Alejandro Urricelqui, quien presentó el plan de adecuación preparado por un grupo ad hoc. Luego de un cuarto intermedio la discusión continuó el domingo 3 a las seis de la tarde. Por unanimidad se decidió dividir el grupo en seis unidades de comunicación audiovisual sin vinculación societaria entre ellos, siguiendo el esquema de Fintech, y que el Grupo fuera titular en forma directa o indirecta de sólo una de esas unidades:I. Canal 13 de Buenos Aires, Canal 12 de Córdoba, Canal 6 de Bariloche; Radio Mitre, AM y FM de Buenos Aires y Córdoba y la FM de Mendoza; más 24 licencias locales de TV por cable de la actual Cablevisión, en ciudades donde no hay incompatibilidad con la televisión abierta y la señal noticiosa TN.

II. El grueso de las actuales operaciones de Cablevisión y Fibertel, más 24 licencias de cable y la señal porteña Metro. En esa unidad, Fintech conservará el 40 por ciento de las acciones.

III. Tendrá 20 licencias de televisión por cable de la Cablevisión actual.

IV. Las señales audiovisuales Canal 13 satelital, Magazine, Volver, Quiero Música en mi Idioma, Canal Rural, TyC Sports y TyC Max.

V. Las licencias radiales en frecuencia modulada de Tucumán, Bariloche, Bahía Blanca y Santa Fe.

VI. El Canal 7 de Bahía Blanca y el Canal 9 de Mendoza. La reformulación del Grupo alcanzó también al diario. Su editor responsable, Ricardo Kirchbaum, anunció a la redacción que ante “el avance del gobierno sobre los medios críticos” y la merma de circulación y de anunciantes decidieron “profundizar el proceso para la convergencia” del papel y la edición digital y el desarrollo de nuevos medios. Con ese fin informó sobre un nuevo rediseño del diario en papel y una nueva web de noticias y de servicios y de entretenimientos, para “satisfacer intereses más diversos con los nuevos lenguajes visuales, adecuados a los nuevos hábitos y tendencias”. La nueva web “se nutrirá de los contenidos que tienen más repercusión social en las redes”, organizada por áreas en vez de secciones, de acuerdo con las necesidades y preferencias de la audiencia digital. “Toda la redacción trabajará sin importar el soporte final. Los textos podrán ir al diario impreso y luego enriquecerse con videos o audios para la publicación digital o al revés”, para aprovechar mejor los recursos disponibles. No explicó si hubo una negociación previa con los sindicatos que agrupan a sus trabajadores para que acepten “el cambio más importante que hemos emprendido”, una apuesta “en la que se juega la perspectiva laboral de todos”.

Los 39

Hasta la propuesta del Grupo Clarín, 39 titulares de licencias habían cumplido con lo dispuesto por la ley. Todas esas propuestas fueron admitidas en términos técnico formales y 29 ya fueron tratadas por el directorio de la AFSCA. Quince fueron rechazadas, ya que no había motivos para la adecuación y sólo trataban de aprovechar la coyuntura para eludir la prohibición de venta de licencias. Entre esos rechazos figuró una presentación del escribano Raúl Juan Pedro Moneta, quien pretendió hacer pasar como grupo la propiedad de distintos medios cuyos titulares eran hijos de Moneta. El criterio aplicado es que no pueden vender quienes no conforman un grupo, ni pueden quedarse con todo lo que poseen quienes sí lo son y exceden los topes legales. Las otras 14 presentaciones fueron aprobadas y están en ejecución, entre ellas las de DirecTV, Daniel Hadad y Cadena 3. Para comprar los medios que Hadad estaba obligado a vender, el Grupo Indalo, del empresario petrolero y del juego Cristóbal López, debió desprenderse de las empresas de servicios públicos que poseía en Comodoro Rivadavia. La idea de la ley es incrementar los costos al suprimir la sinergia y de ese modo facilitar que nuevos actores desafíen en forma competitiva a los precedentes. En el caso del Grupo Clarín las seis unidades de negocios deberán tener accionistas, sedes, equipamiento, administración y marketing distintos. En el punto 26 de su presentación, el Grupo solicitó el trato igualitario garantizado por el artículo 16 de la Constitución Nacional y se reservó el derecho de modificar su propuesta si la AFSCA permitiera una interpretación más favorable de la ley a cualquier otro licenciatario. Allanado por la Corte el principal obstáculo a la aplicación de la ley, cumplir con esa igualdad es el mayor desafío que tiene por delante el gobierno. Además de la propuesta del Grupo Clarín, falta que el directorio trate otras diez: entre ellas algunas muy significativas, como las de Telefe (de Telefónica), el grupo español Prisa, Telecentro, del ex diputado Alberto Pierri, y Grupo 1, del también ex diputado y empresario petrolero José Luis Manzano, asociado con Daniel Vila y familiares de Francisco De Narváez. Muchas publicaciones inspiradas por el Grupo Clarín dentro de su estrategia de victimización han mencionado que la AFSCA ya había aprobado esas presentaciones. No es así. Sabbatella ha repetido que nadie impide que los accionistas de un Grupo que se divide se hagan cargo de los segmentos resultantes, siempre que la escisión sea en serio y que cada accionista pueda justificar el origen de su capital. Este podría no ser el caso de Barbarita Vila, del Grupo Uno, cuya división sería así ficticia. No menos dudoso es el dibujo societario que intenta Telefe, arguyendo que no tiene relación con Telefónica de Argentina, aunque ambas responden al mismo holding controlante en España. Pierri partió de su licencia original, en San Justo, y sumó 35 extensiones, que cubren un enorme territorio, que comprende hasta la Capital Federal. El concepto de la extensión es otro: debe ser desde una localidad con mayor densidad poblacional a otra con un índice menor y no pueden sumarse extensiones de la extensión. Telecentro podría conservar lo que ya tiene, pero reagrupado en al menos diez de las 24 licencias permitidas, de modo que limitaría su expansión.Los últimos roces

El Grupo Clarín también se declaró en “estado de indefensión” administrativa y amagó con acudir a la Justicia ante cada resolución de la Autoridad Federal y, “en particular en el supuesto de que no se deje sin efecto el procedimiento de la transferencia de oficio”. Al mismo tiempo, Sabbatella le reiteró a David Martínez que la propuesta voluntaria podría aprobarse si cesara la judicialización y se cumpliera con la grilla. Desde su callejón sin salida Magnetto deberá repensar si se justifica la resistencia a transmitir las aventuras de Zamba y sus amigos. La AFSCA tiene 120 días para considerar la admisibilidad del expediente pero se estima que respondería en la primera semana de diciembre y el proceso de adecuación podría concluirse a mediados de 2014. La aún no concedida aprobación del plan de Telefé y el posible desembarco de Fintech en Telecom replantean un aspecto de la ley, en el que el gobierno nacional y el Grupo Clarín han coincido más de lo que cada uno quisiera reconocer. El proyecto de ley de CFK permitía el acceso de las telefónicas a la comunicación audiovisual, con el mismo tope de mercado vigente para los demás, y al mismo tiempo las forzaba a abrir su retaguardia, para que también en telecomunicaciones hubiera competencia. La oposición y algunas organizaciones sociales se opusieron y para que el proyecto contara con una fuerte mayoría, el gobierno accedió a modificarlo. Durante la audiencia pública, los expositores por el Grupo Clarín, desdeñaron la ley como obsoleta, porque no contempla Internet ni la convergencia, cuyo momento parece hoy más cerca que entonces.Publicado en:

http://www.pagina12.com.ar/diario/elpais/1-233240-2013-11-10.html

No hay comentarios:

Publicar un comentario